Los últimos dos años han representado un periodo de grandes retos y dificultades para los diversos actores de la industria logística y, especialmente para aquellos que desarrollan operaciones de comercio exterior; principalmente debido a que su brazo ejecutor por excelencia: el transporte marítimo, ha experimentado una combinación de eventos disruptores a raíz de la crisis sanitaria, tales como la redefinición de los flujos comerciales, las restricciones que afectaron la oferta de transporte, la escasez de contenedores y la congestión en los principales puertos a nivel mundial, factores que derivaron en alzas de tarifas de hasta un 1000% y extra costos navieros a niveles récord, un panorama que según diversos expertos y organismos internacionales no cambiará e incluso podría extenderse durante los próximos 24 meses.

Este negativo indicador instalado en el ámbito marítimo portuario en torno a las tarifas y extra costos y los efectos de estas proyecciones en el alza de los precios de los productos de cara al consumidor final se alimenta en base a lo proyectado por distintos organismos mundiales; entre ellos la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD), entidad que a inicios del año en curso indicó que “el incremento en las tasas del transporte marítimo se mantendría durante 2022 debido a los grandes problemas de las cadenas de suministro generados por la pandemia de COVID-19”, advirtiendo además, que “los niveles mundiales de precios de importación aumentarán en promedio un 11% hacia 2023”.

Según la UNCTAD, la crisis sanitaria dejó en evidencia los problemas que ya acarreaba la industria logística prepandemia y los magnificó, exponiendo sus vulnerabilidades. En este punto, la escalada en los precios de los fletes navieros, las demoras en los servicios marítimos y los cargos adicionales que perciben las compañías por la disrupción logística provocada por la pandemia son, para muchos, un indicio claro de una de esas debilidades: la concentración de las empresas navieras y sus alianzas operativas.

EFECTOS DE LA PANDEMIA EN EL TRANSPORTE MARÍTIMO

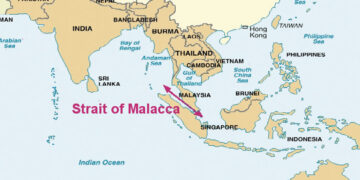

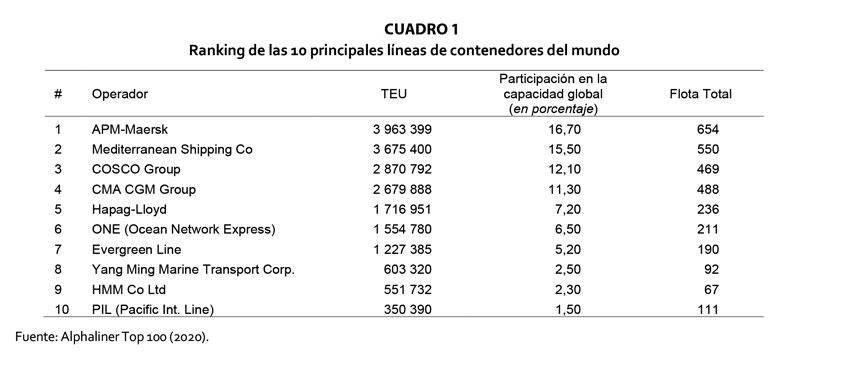

La problemática expuesta ya había sido abordada en plena crisis sanitaria por la Comisión Económica para América Latina y el Caribe (Cepal), en su Reporte de Comercio Exterior N°162, publicado a fines de 2020, documento que presentó, entre otras materias, un análisis de los efectos de la pandemia en el transporte marítimo de contenedores. Según se indicó en dicho reporte, el modo marítimo movilizaba a esa fecha alrededor del 84% del volumen comercializado mundialmente (toneladas totales) y casi el 70% del valor de este; instalándose como la columna vertebral del comercio global; a lo cual se agregaba que “el transporte marítimo de contenedores es, mayoritariamente, un mercado global en el que un 80% del total movilizado es controlado por una cantidad muy pequeña de grandes operadores”, los que en conjunto respondían, a esa fecha, por más de 57% de la flota de embarcaciones activas y por el 86% de la capacidad de movilización de contenedores. (Cuadro 1).

Además de global, la industria del transporte marítimo por contenedores se presentaba, según el análisis de Cepal, altamente concentrada a fines de 2020, con un “86% de la capacidad global de transporte recayendo en las 10 primeras empresas del ranking (Cuadro 1)”. Este “proceso de concentración del sector”, como lo denomina Cepal, había avanzado fuertemente en las últimas tres décadas a través de “alianzas, fusiones y adquisiciones que han creado una nueva realidad en la industria, que quedó “principalizada” en pocos agentes, los que ostentan cierto poder de mercado”, describió el estudio.

A partir de esta concentración, existe la percepción (fundada o no) de que – entre 2020 y 2021 – las navieras alcanzaron una posición dominante en el contexto del comercio exterior, en desmedro de los otros actores del esquema logístico global; infiriendo que esa concentración habilitó a estas compañías para generar “un ajuste de la oferta” que no solo les permitió evitar pérdidas en el peor año del comercio mundial, sino también obtener ganancias récord.

A partir de esta concentración, existe la percepción (fundada o no) de que – entre 2020 y 2021 – las navieras alcanzaron una posición dominante en el contexto del comercio exterior, en desmedro de los otros actores del esquema logístico global; infiriendo que esa concentración habilitó a estas compañías para generar “un ajuste de la oferta” que no solo les permitió evitar pérdidas en el peor año del comercio mundial, sino también obtener ganancias récord.

En esta línea, distintas entidades, entre ellas Cepal, han indicado que, a inicios de la pandemia, algunas líneas navieras se encontraban en estado especialmente vulnerable, ya que sus balances se venían debilitando por pérdidas persistentes. Todo cambio con la crisis sanitaria, ya que entre 2020 y 2021 las navieras han alcanzado ganancias históricas, que incluso se han cuadruplicado en algunos casos.

Así, el conglomerado danés AP Moller-Maersk, dueño de Maersk Line, uno de los principales operadores de transporte marítimo de mercancías, informó que logró un beneficio neto atribuido de US$ 17.942 millones en 2021, multiplicando por seis el resultado de US$ 2.850 millones contabilizado en 2020.

En tanto, Hapag-Lloyd, naviera alemana donde la chilena Vapores es uno de sus mayores accionistas (30%), publicó su informe anual auditado para el año financiero 2021, donde informó que el EBITDA se incrementó a un poco más de US$12,8 mil millones, cuatro veces más de lo registrado en 2020 (US$3.100 millones de EBITDA).

Cosco informó de que los beneficios del grupo para 2021 ascenderían a US$14.000 millones, nueve veces más que los beneficios de 2020, de 9.930 millones de yuanes.

Cosco informó de que los beneficios del grupo para 2021 ascenderían a US$14.000 millones, nueve veces más que los beneficios de 2020, de 9.930 millones de yuanes.

Siempre en esta línea, la consultora Drewry anticipa que «el sector del transporte marítimo de contenedores al parecer continuará su extraordinario ciclo de rentabilidad en 2022» alcanzando unos US$200 mil millones este año, un 5% más frente a su total revisado del 2021 que alcanzó los US$190.000 millones.

EFECTOS SOBRE LAS PYMES Y LOS CONSUMIDORES

Ya instalados en 2022, el esquema tarifario del transporte marítimo no ha visto retrocesos en las tarifas y extracostos navieros, llegando a la fecha a incrementos tarifarios del 1000%. Cabe destacar que las navieras han argumentado que el alza tarifaria y los montos cobrados obedecen a déficit en tierra, es decir a la ralentización de los procesos en puertos, depósitos y en el transporte terrestre, lo que ha encarecido – por ende – las cadenas de suministro globales.

No obstante, lo expuesto no convence a exportadores e importadores, a sus respectivos partners logísticos a nivel global, muchos de los cuales han levantado alarmas ante las autoridades locales y entidades internacionales. De hecho y a raíz de diversas reclamaciones, a inicios de 2022, la Casa Blanca anunció avances en sus investigaciones sobre el impacto de la concentración de las empresas marítimas y sus alianzas operativas sobre la escalada en los precios de los fletes, las demoras en los servicios marítimos y los cargos adicionales que perciben las compañías por la disrupción logística provocada por la pandemia. En un documento oficial, emanado en marzo desde la casa de gobierno estadounidense se indicaba que “tres alianzas globales, compuestas en su totalidad por empresas extranjeras, controlan casi todo el transporte marítimo de carga, lo que les da poder para aumentar los precios que pagan las empresas y los consumidores estadounidenses, al tiempo que amenaza nuestra seguridad nacional y competitividad económica”.

A nivel nacional, en tanto, la Asociación Logística de Chile – ALOG Chile A.G. ha emitido diversas declaraciones a las autoridades gubernamentales a fin de alertar sobre los extracostos y el alza tarifaria y sus efectos en el comercio exterior chileno. Al respecto, Neil Taylor Montgomery, director de ALOG Chile A.G. expuso que “el indiscriminado aumento de los fletes navieros afecta negativamente la capacidad exportadora de nuestro país; impactando a todos los actores del comercio exterior nacional, principalmente a las pequeñas y medianas empresas que no poseen los niveles de negociación de los grandes conglomerados; lo cual deja en evidencia las importantes asimetrías económicas que dejan a las Pymes exportadoras en una clara situación de desventaja en el actual contexto”.

A nivel nacional, en tanto, la Asociación Logística de Chile – ALOG Chile A.G. ha emitido diversas declaraciones a las autoridades gubernamentales a fin de alertar sobre los extracostos y el alza tarifaria y sus efectos en el comercio exterior chileno. Al respecto, Neil Taylor Montgomery, director de ALOG Chile A.G. expuso que “el indiscriminado aumento de los fletes navieros afecta negativamente la capacidad exportadora de nuestro país; impactando a todos los actores del comercio exterior nacional, principalmente a las pequeñas y medianas empresas que no poseen los niveles de negociación de los grandes conglomerados; lo cual deja en evidencia las importantes asimetrías económicas que dejan a las Pymes exportadoras en una clara situación de desventaja en el actual contexto”.

En esta línea, Taylor indicó que “además del alza de los fletes navieros, las empresas importadoras y exportadoras chilenas también deben hacer frente a importantes retrasos y tiempos de espera en las operaciones de transporte marítimo a nivel local y global, retrasos que repercuten en los costos operativos del comercio exterior, situación que se traduce en el alza de los precios de los productos finales, afectando directamente a los consumidores”.

Igual preocupación manifestó Ricardo Mewes, presidente de la Cámara Nacional de Comercio, Servicios y Turismo de Chile (CNC), indicando que “este es un tema de preocupación para nuestro gremio, ya que el alza en los fletes de transporte incide directamente en el bolsillo de todos los chilenos, la que en algunos casos llega al mil por ciento, traspasándose al consumidor final. Este aumento, además, afecta en mayor medida a las pequeñas y medianas empresas, las que tienen menos recursos para afrontar estas alzas y que han visto deteriorada su capacidad de negociación en comparación con las grandes empresas, lo que eventualmente podría llevar a que muchas se vean obligadas a cerrar y se pierdan miles de puestos de trabajo”.

Por su parte Cynthia Perisic, Gerente General de ALOG Chile y presidenta de la Comisión de Logística, Puertos y Aduanas de la CNC indicó que “el escenario descrito debe ser, en nuestra opinión, materia de profundo e inmediato análisis para las nuevas autoridades gubernamentales, considerando que la operativa de comercio exterior marítimo portuaria representa -aproximadamente- el 86% de las importaciones del país, por tanto, es crítica para nuestra economía y el abastecimiento interno”.

Según Perisic, es preciso que las autoridades incumbentes, tanto gubernamentales como legislativas, manifiesten su posición respecto a las determinaciones de las navieras que operan en el país, en materia tarifaria y de extracostos, porque estas medidas están afectando a los consumidores, ya que el costo de los productos se encarece, sin contar el hecho de que importadores pequeños y medianos y sus respectivos partners logísticos quedan altamente expuestos. Desde el mundo gremial, hemos expuesto esta situación ante las autoridades salientes, no obstante, no se hemos recibido ningún tipo de consideración y propia acción”.

En esta línea, la International Federation of Freight Forwarders Associations (Fiata), también ha expresado oficialmente su preocupación ante el aumento del 104% en los cargos por Demurrage y Detention en 2021 y cómo este escenario se configurará en 2022 y más adelante. Según manifestó Fiata, a fines de 2021, “la cadena de suministro marítimo de hoy continúa experimentando graves interrupciones. La fiabilidad de los horarios en términos de tránsito y frecuencia se encuentra ahora en su punto más bajo, lo que resulta en una ausencia total de previsibilidad, mientras que las tarifas de flete se encuentran en niveles récord. Los Freight Forwarders (transitarios) y sus clientes, muchos de los cuales son pequeñas y medianas empresas (PYME), se ven particularmente afectados por estos precios vertiginosos”. En su comunicado oficial, Fiata agregaba que “los cargos desproporcionadamente altos y opacos obstaculizan la capacidad de todas las partes interesadas para operar en igualdad de condiciones y, en última instancia, esto afecta la fluidez del comercio internacional”.